「リーマンショックでも着実に黒字を出す企業があり、数千円、数万円の配当金が入ってきました」

「年間100万円の配当金が入ってくる最高の株式投資」著者:配当太郎さんの言葉です。彼はリーマンショックで保有株が暴落し、大きな絶望感を味わいます。

しかし、株価がどんなに下落しても黒字を出している企業があり、数千円、数万円の配当金が入ってきます。「地獄に仏」とはまさにこのこと。たとえ微々たる金額でも救いの神が手を差し伸べてくれたように感じたようです。

三菱HCキャピタルはリーマン・コロナショックでも黒字経営を維持し、安定的に配当金を出し、かつ増配し続ける企業の1つです。SNSでバズっていたのでご紹介しました。

株価が停滞、下落している時ほど配当金の有難みに気付く投資家は多いです。配当額は初めは小さいですが、金額以上に大きな心の支えとなり、長期投資に対する意識が更に高まるはずです。

そこで本ページでは、ほったらかし投資(配当編)について解説します。

「もし、白石がゼロから配当目的で株式投資するなら?」という趣旨で作られており、個人的な独断と偏見が入っています。株式投資に100%の正解はありませんが、10年以上に渡る投資経験を基に見解を述べていきます。

・配当狙いのファンドはVYMが最強

株式投資で得られる2つの利益

株式投資で利益を上げる方法は

①キャピタルゲイン(値上がり益)

②インカムゲイン(配当金・分配金)

の2種類あります。

キャピタルゲイン(値上がり益)

株を購入して値上がりしたとこで売却。この価格差がそのまま利益になります。

例:1株1000円の株を購入し、株価が2倍の2000円になった時に株を売却すると仮定。

この時、売却株数が1株であれば1000円、100株であれば10万円の利益となる。売買の価格差による利益をキャピタルゲインと言います。

FXのシステムトレードもキャピタルゲインを狙った投資です。

インカムゲイン(配当金・分配金)

会社は株を発行することで資金調達ができ、その資金で営利活動を行います。そして売上の一部から株を買ってくれた人(=株主)に配当金を出します。

株主還元の意識が高い会社が利益を出し続け、かつ、その株を保有し続ける限り、永続的に配当金が入ってきます。これがインカムゲインです。

会社側から見れば「出資してくれてありがとう!」、株主から見れば「配当金ありがとう!」どちらもwinwinな形になるわけです。

配当金は利回り3~4%が平均です。

例:利回り3%の株を100万円分買った場合、年間で得られる配当金は3万円です。

本ページでは、このインカムゲイン(配当金・分配金)を趣旨に解説していきます。資金繰りの観点から個人的にインデックス投資より配当投資の方が好きです。

インデックス投資と配当投資の違い

インデックス投資も配当投資もキャピタルとインカムの両方を狙いますが、両者の主目的が異なります。

| 主目的 | 配当金 | |

| インデックス投資 | キャピタルゲイン | 無 |

| 配当投資 | インカムゲイン | 有 |

インデックス投資は配当を出さない

オルカンやS&P500を保有していると、株式から得られた配当をファンド内で自動的に再投資してくれます。配当金を出さない分、ファンドの資産価値が上がって株価上昇に繋がり、キャピタルゲインが大きくなります。

配当投資は配当を出す

一方、保有していると定期的に配当金を出してくれるファンドもあります。この場合、資産の一部から配当金が支払われるので、その分のファンドの資産価値が下がり、株価の下落要因になります。

このあたりは俺もざっくりとしか理解していませんが、キャピタルゲインを捨てた分をインカムゲインに回しているイメージです。

運用効率が良いのはインデックス投資

配当金は出る度に税金(約20%)が掛かってきます。NISA口座であれば税金はかかりませんが、もし配当金を再投資すると「非課税枠を余計に使ってしまう」もしくは「課税口座を使わなければならない」ことになります。

NISA枠や税金面を考慮すると、資産拡大に最も向いているのはインデックス投資です。

現在か未来か

インデックス投資も配当投資も目的が異なります。

個人的にインデックス投資は「未来の家計を支える」目的で行い、将来的に発生するであろう人生の三大出費(住宅購入、子の教育費、老後)など大きな出費の備えとして積立を行っています。

一方、配当投資は「現在の家計を支える」目的で行い、スマホ代から家賃まで月々の生活費や娯楽費を賄うために行っています。

| 使う時 | |

| インデックス投資 | 未来(人生の三大出費) |

| 配当投資 | 現在(生活費、娯楽など) |

インデックス投資=未来に使うための投資で、配当投資=現在に使うための投資。俺の中ではこう位置づけています。

インデックス投資の弱点

基本的にインデックス投資(オルカン・S&P500)が株式投資の最適解であり、初級者から上級者まで万人に適した投資とされています。

資産増加スピードは配当投資よりも合理的で早いです。が、この世に100%完璧な投資は存在しません。インデックス投資の弱点について個人的な見解を述べていきます。

早死リスク

「今までコツコツ積み立てました。さあこれから売却するぞ!」となる直前に命が尽きてしまったら?お金は墓場まで持っていけません。

・地震、災害

・交通事故

・病

など、さすがのインデックス投資も予測不可能な不幸には対応できません。残された子孫が相続しても、割とまとまった金額になっているので相続税が掛かり、その分の資産が目減りします。

やはりお金は本人が生きている間に使うのが、人生を最大限に楽しむ秘訣だと思います。

投資の恩恵を実感し難い

インデックス投資はキャピタルゲインを狙う投資です。

画面上のプラス数字は、あくまで含み益でしかなく、売却して初めて現金として入ってきます。数字的に資産は増えていますが日々の生活が豊かになっているわけではなく、投資の恩恵を実感し難いです。

これはメンタル管理が必須な長期投資を続ける上で大きな弊害になり得ます。

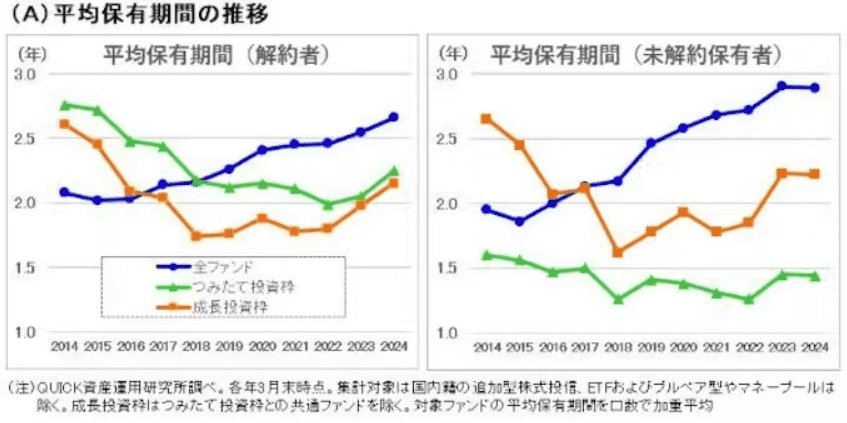

株の保有期間が平均3年以内という厳しい現実に立ち向かうにはモチベーションが必要です。

インデックス投資でもモチベーション維持できる人はできますが、大多数の人は維持できずに2、3年で脱落していきます。

今の頑張りが報われるのが数十年先では、よほどのマゾヒストでない限り、地獄の苦しみに感じるのでしょう。

実際に売却できるか問題

インデックス投資も毎月決まった金額や率を売却して、疑似的な配当金として受け取ることもできます。

オルカンの平均利回りを厳しめに見積もって5%とします。毎年4%ずつ取り崩していけば毎年1%ずつ資産が残ります。

しかし、売却時期が●●ショックや暴落と重なると「今売ると利益が減ってしまう」という心理になり、売却するのが難しくなるかも知れません。

それでも機械的に売却できればいいのですが、実際その時が来るまで分からないという不確定要素が残ります。

そこで配当投資の出番

インデックス投資の弱点を補ってくれるのが配当投資です。

「この世に100%完璧な投資は存在しないが、複数を組み合わせれば完璧に近づく」というのが個人的な考えです。

- 株を保有するだけで配当金が入ってくる

- 配当金のおかげでモチベーション維持、長期投資に対する意識が高まる

- 現在の家計の支えになり、投資の恩恵を実感しやすい

- 増配する株を持っていれば配当額が年々増えていく

- キャピタルゲインもそこそこ狙える

インデックス投資と比べると運用効率はやや落ちる

例えば、配当金が月2,000円入ってくれば、プランや機種代に依りますが月々のスマホ代が賄えます。

配当金が月5,000円入ってくれば水道代、月1万円なら光熱費、月5万円なら家賃も視野に入ってきます。現在の家計の支えになるので投資の恩恵を実感しやすく、「投資を継続しよう!」という意識が高まりやすいです。

俺が株を始めたのはアベノミクス(2012年頃)からで、初めて買った株が確か、三井住友フィナンシャルグループやJTといった高配当で有名な企業です。

初めて配当金が入ってきた時は嬉しかったですし、投資を続けようと思ったんですね。もっと早くやっておけば良かったと後悔したほどです。株を保有するのが早いほど増配の恩恵がありますからね。

あれから10年以上経った今でも株式投資を継続できているのは、配当金というご褒美があったからです。配当金のないインデックス投資だけでは、ここまで継続できたか?大きな疑問が残ります。

配当株を1本に絞るならコレ!

非常に迷いました。インデックス投資なら「オルカンまたはS&P500」という答えをズバッと提示できますが、新NISAが始まった影響で魅力的な配当向け商品が次々と増えてきました。

投資家として選択肢が増えるのは良いことですが、「結局どれがいいの?」という混乱を与えかねません。

俺の配当投資の方針は「気になったものはとりあえず全部買っておこう」という脳筋スタイルで、実際に買ってみて比較吟味していく実践主義を採用しています。

いくら事前説明やシミュレーションが良くても、実地テストすると全く結果が異なるのはよくある話です。机上の空論より実践。

無理に1本に絞る必要はありませんが「あえて最強を1つ選ぶなら?」10年以上に渡る投資経験から配当投資の最適解を提示します。ズバリ

VYMです。

| 名称 | バンガード米国高配当株式ETF (Vanguard High Dividend Yield ETF) (略称:VYM) |

| 運用会社 | バンガード社 本社:アメリカ合衆国ペンシルべニア州 |

| 分配金の利回り | 約3% |

| コンセプト | 平均以上の配当を出す普通株で構成されるFTSEハイディビデンド・イールド指数に連動する投資成果を目的とする。550の銘柄で構成される。 |

| 公式サイト | https://investor.vanguard.com/investment-products/etfs/profile/vym#overview |

VYMはバンガード社が運用する「上場投資信託(ETF)」の一種です。

投資信託もETFも本質は同じですが、若干の違いがあります。

| 投資信託 | ETF | |

|---|---|---|

| 上場有無 | していない | している |

| 販売会社 | 証券会社、銀行など | 証券会社 |

| 取引価格 | 1日1回計算される基準価額 | リアルタイム |

| 信託手数料 | ETFより高め | 非上場の投資信託より低め |

| 最低購入金額 | 100円 | 1株分の価格 |

投資信託はETFより手数料が高めですが、少額から投資できます。一方、ETFは手数料は低いですが、1株買うのに数万円ほど必要です。

VYMをおすすめする理由

運用期間、利回り、増配、値上がり、リスク分散、すべてにおいて優秀だからです。

運用期間

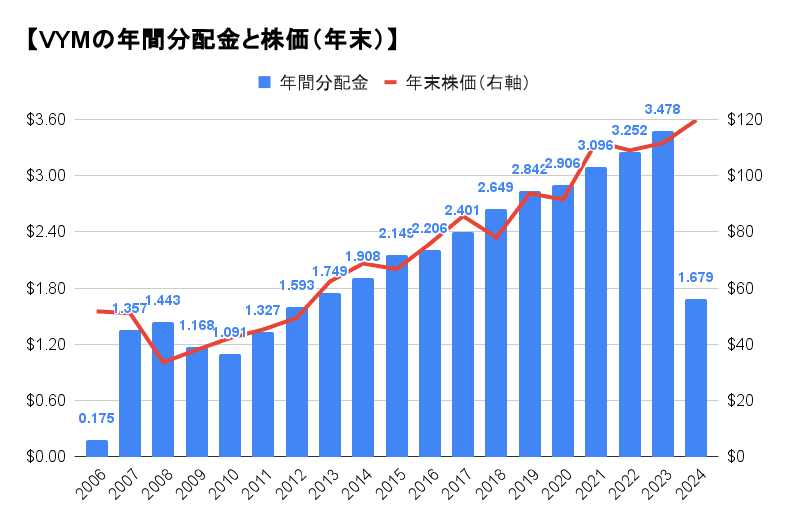

ぽっと出てすぐ消えるファンドは多いですが、VYMは2006年から運用スタートし、圧倒的な運用歴があります。

最近出てきた新しいファンドよりも信頼感・安定感があり、運用歴が長い=運用が上手くいっている、多くの投資家に支持されてきた証でもあります。

利回り

平均利回りは3~4%あれば十分です。

むしろ利回りが高すぎると、無理して払ってない?ハイリスク運用してる?など、様々な懸念が生じ、安心して長期保有できません。

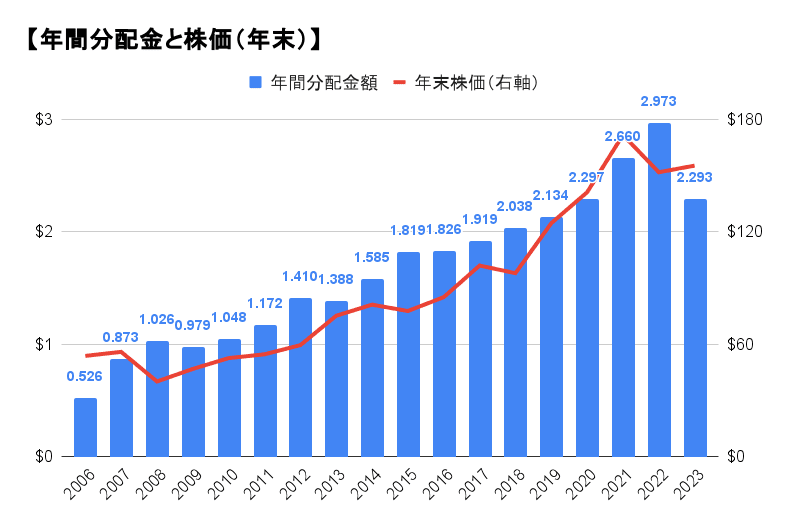

増配

グラフを見ての通り、VYMの分配金は年々増えています。さすがにリーマンショックで少し減りましたが、コロナショックでは増配する底力があります。

2024年は途中経過なので未計測の部分があります。VYMの分配金は年4回(3・6・9・12月)もらえるからです。

値上がり

VYMは米国の高配当の550銘柄を集めたファンドですが、株価も右肩上がりなのでキャピタルゲインも狙えます。

ただ、キャピタルならS&P500の方が効率的なので、VYMはあくまでインカム目的で保有したほうが合理的です。

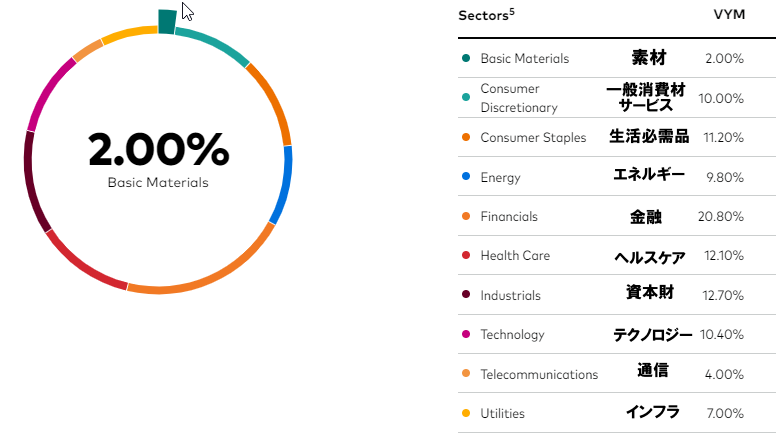

リスク分散

比率は異なりますが、業界も幅広く分散されています。

VYMの上位組み入れ銘柄は以下の通り

| 名称 | セクター | 組入比率 |

|---|---|---|

| ブロードコム | テクノロジー | 4.22% |

| JPモルガン・チェース・アンド・カンパニー | 金融 | 3.67% |

| エクソンモービル | エネルギー | 3.02% |

| P&G | 生活必需品 | 2.31% |

| ジョンソン・エンド・ジョンソン | ヘルスケア | 2.28% |

| ホーム・デポ | 一般消費財 | 2.08% |

| アッヴィ | ヘルスケア | 1.98% |

| ウォルマート | 生活必需品 | 1.91% |

| メルク | ヘルスケア | 1.71% |

| コカ・コーラ | 生活必需品 | 1.60% |

| ・ | ・ | ・ |

| ・ | ・ | ・ |

| マクドナルド | 一般消費財 | 1.19% |

お馴染みのコカ・コーラやマクドナルドもVYMに入っています。

VYMの買い方

YouTubeで「VYM 買い方」などと検索すれば、解説動画が色々出てきます。基本的なことや初歩的なことは検索すれば即解決できます。

検索スキルを養うことは長期安定的に生き残るための必須スキルなので、普段から検索する意識がなければ今回を機に意識してみてください。

VYM以外の保有ファンド

配当株を一本に絞るならVYMですが、それ以外にも素晴らしいファンドは沢山あります。個人的にメインで保有しているものを列挙していきます。

VIG

| 名称 | バンガード米国増配株式ETF (Vanguard Dividend Appreciation ETF) (略称:VIG) |

| 運用会社 | バンガード社 本社:アメリカ合衆国ペンシルべニア州 |

| 分配金の利回り | 約2% |

| コンセプト | ETF tracks the S&P US Dividend Growers指数に連動する。米国の中型・大型株を保有。過去10年間連続増配の米国の普通株(REITを除く)への投資に注力す る。 |

| 公式サイト | https://investor.vanguard.com/investment-products/etfs/profile/vig |

VYMより利回りは劣りますが、増配率はVIGに軍配が上がります。

約20年以上保有するとトータルリターン(キャピタル+インカム)がVYMを上回る想定ですので、VYMより長期保有向けです。

VIGをランキング1位にしようと思いましたが、初期の利回りの低さからVYMを選びました。

20年以上保有するならVIGのほうが最適です。もちろんどちらか1つに絞る必要はないので、両方を持つのも全然アリ。

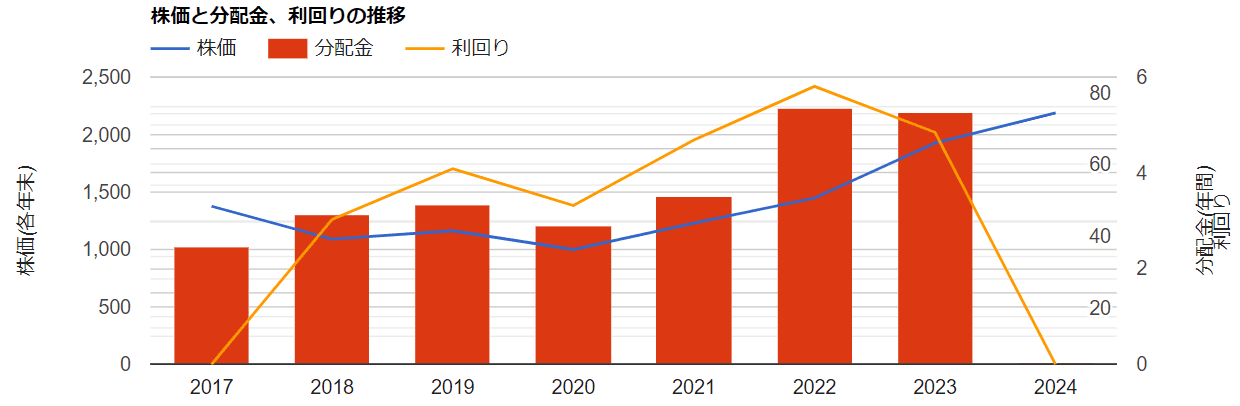

1489

| 名称 | NEXT FUNDS 日経平均高配当株50指数連動型上場投信) (証券コード:1489) |

| 運用会社 | 野村アセットマネジメント株式会社 |

| 分配金の利回り | 約3% |

| コンセプト | 日経平均構成銘柄のうち配当利回りの高い50銘柄から構成される配当利回りウェート方式の株価指数「日経平均高配当株50指数」との連動を目指すETF(上場投資信託)。 |

| 公式サイト | https://nextfunds.jp/special/next_step/lineup/1489/ |

日経平均の中の高利回り50銘柄を集めたファンド。

VYM同様、株価・分配金が右肩上がりです。近年、分配金の伸びが凄まじいですが、調子の良い時もあれば悪い時もあるのが投資。今のペースを維持するのは難しく、いずれ落ち着くとこまで落ち着くと見ています。

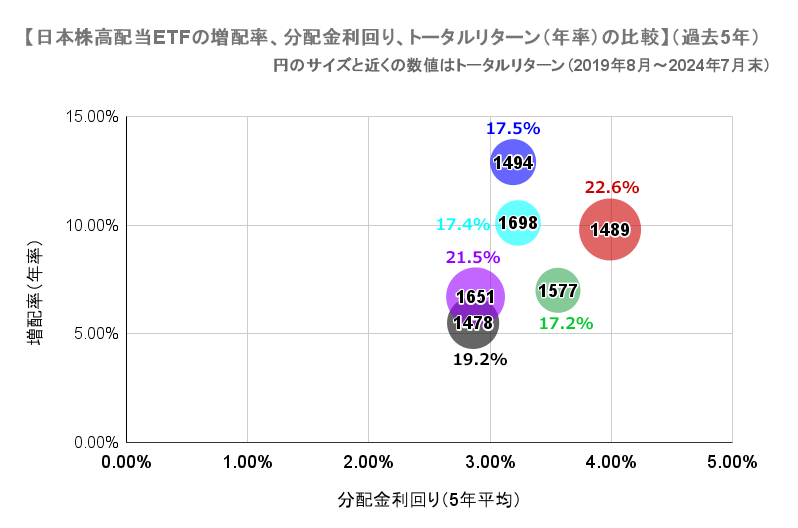

似たような日本高配当ETFは色々ありますが、増配率、利回り、トータルリターンを比較すると、1489がトップクラスです。

1489も素晴らしい成績ですが、運用期間がVYMより短いので惜しくも1位になれずでした。

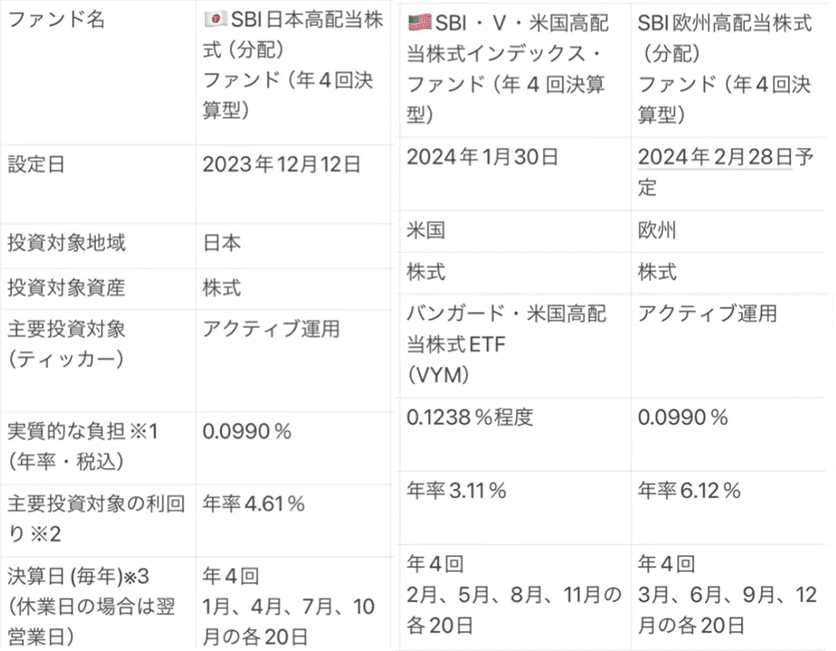

SBI高配当3兄弟(毎月分配)

SBIアセットマネジメントから面白い投資信託が3つ出ています。

①SBI日本高配当株式ファンド(年4回決算型)

②SBI・V・米国高配当株式インデックス・ファンド(年4回決算型)

③SBI欧州高配当株式ファンド(年4回決算型)

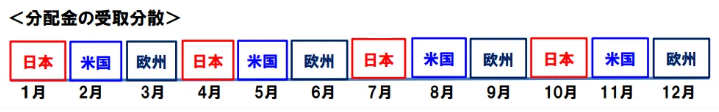

これら3つ保有すると、決算月の違いで毎月分配金が発生します。

適度な地域分散、低い信託手数料、申し分ない利回りです。それでいて毎月分配金が発生するのは魅力的。

ただ、運用歴が浅いので今後の成績に注目です。成績が良ければ投資頻度を増やし、悪ければ減らすつもりです。

②はVYMの投資信託バージョンです。少額でVYMを積み立てるならこちらが最適です。

まとめ

順位をつけるとこうなりました。

1位:VYM≒VIG

2位:1489

3位:SBI高配当3兄弟

もし俺が初心者として配当投資を始めるなら、投資割合をVYM(25%)、VIG(25%)、1489(25%)、3兄弟(25%)という風に均等します。

最初はリスクの高い個別株より、分散されている投資信託(またはETF)を買うのが堅実です。自分で銘柄選定や入れ替える必要がなく、ファンドが定期的にメンテナンスしてくれるので、ほったらかし向けです。

配当金は微々たる金額ですが、モチベーション維持・向上効果のある精神安定剤であり、インデックス投資にはない強みです。株価が冴えない時こそ、配当金の有難みに気付くはずです。

「株式投資はインデックスだけでOK」という声もあります。確かに、投資効率を考えるなら合理的ですが、弱点がないわけではありません。「だったらインデックスと配当株を半分ずつ買えばいい」という結論に至ったわけです。

株価が好調の時はインデックスが頑張り、不調の時は配当が頑張る。

現在と未来に平均的に対応できるのが二刀流の強みであり、精神的ストレスや後悔の少ない万能な戦略だと確信しています。